はじめに:認知症と相続の準備をどう両立させるか

高齢化社会の日本では、相続の準備を進めたいと思っても、当事者の判断力が低下してしまい、手続きが難しくなるケースが増えています。特に認知症を発症すると、財産管理や契約行為が制限され、遺言書の作成や資産の売却などができなくなることがあります。

こうした状況をサポートするために設けられているのが「成年後見制度」です。この制度を利用すれば、本人に代わって財産管理や必要な契約を行うことができますが、相続に直結する行為には制約があるため、制度の特徴と限界を理解することが重要です。

1. 成年後見制度の基本(法定・任意の違い)

成年後見制度には、大きく分けて「法定後見」と「任意後見」の2種類があります。

- 法定後見制度

- 本人の判断能力がすでに低下している場合に、家庭裁判所が後見人を選任して開始します。判断能力の程度によって「後見」「保佐」「補助」の3段階があります。

- 後見:判断能力が欠けている

- 保佐:判断能力が著しく不十分

- 補助:判断能力が不十分

- 任意後見制度

- 本人が元気なうちに将来の後見人を選び、契約を結んでおく仕組みです。判断能力が低下した時点で契約が発効します。

2. 後見人ができること・できないこと

後見人は本人の財産や生活を守るために幅広い権限を持ちますが、万能ではありません。

できること

- 預貯金の管理・引き出し

- 公共料金や税金の支払い

- 不動産の管理・売却(裁判所の許可が必要な場合あり)

- 介護契約や施設入所契約の締結

- 医療費の支払い

できないこと

- 本人の名義で新たな遺言書を作成する(判断能力が必要)

- 本人の財産を特定の相続人に贈与する

- 投資や投機目的の資産運用(安全性が優先される)

- 本人の意思に反して資産配分を決定する

後見人の役割はあくまで「現状維持と必要経費の管理」であり、相続分の調整や節税対策のための資産移動は基本的にできません。

3. 財産管理における制約と注意点

成年後見制度の利用中は、後見人の行動に多くの制約が課されます。特に相続や生前贈与に関わる行為は慎重に扱われます。

- 不動産売却は家庭裁判所の許可が必要

- 株式や投資信託などの売買は制限される

- 相続税対策のための生前贈与は原則できない

- 財産の分配や相続人の指定は不可能

これらの制限により、「成年後見制度を利用していれば相続準備も安心」というわけではなく、別途、遺言や信託などの仕組みを併用する必要があります。

4. 相続に関わる手続きで後見人が必要なケース

本人が判断能力を失った状態で相続が発生すると、相続人としての権利行使にも後見人が必要になる場合があります。

- 遺産分割協議への参加

- 相続放棄や限定承認の申し立て

- 不動産の名義変更手続き

例えば、親が亡くなり、相続人の一人が認知症だった場合、その人の代理で遺産分割協議に参加するには後見人が必要です。この手続きには時間がかかるため、相続開始後の迅速な分割が難しくなることがあります。

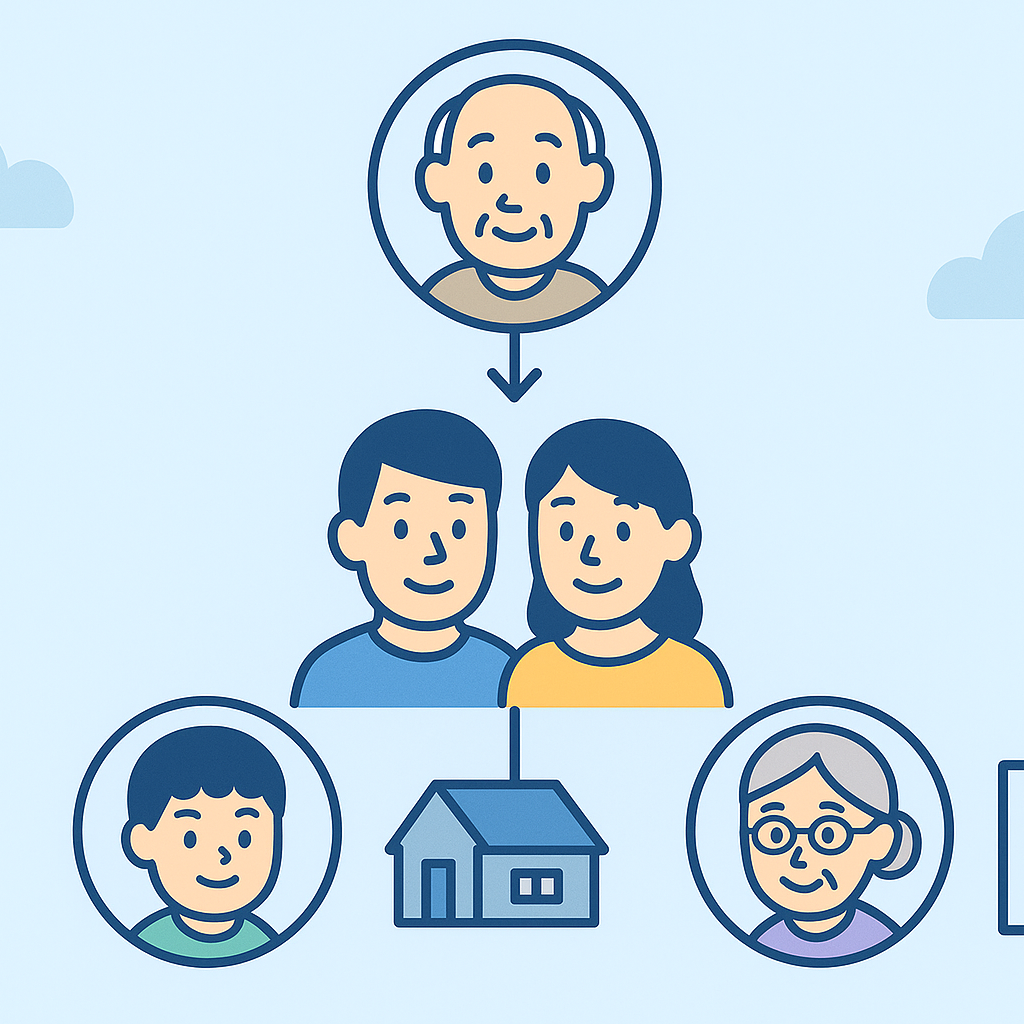

5. 任意後見契約と信託の併用可能性

判断能力低下後もスムーズに資産を活用するためには、任意後見契約と家族信託を組み合わせる方法があります。

- 任意後見契約で、生活や介護に関する決定を代理してもらう

- 家族信託で、財産管理や運用を家族に任せる

こうすることで、成年後見制度の制約を補いながら、相続発生時の混乱も防ぐことができます。特に不動産売却や事業承継の計画がある場合、家族信託は有効な補完手段になります。

6. 後見制度利用の手順・費用・申し立ての流れ

法定後見の場合

- 家庭裁判所への申立て(本人・配偶者・4親等内親族などが可能)

- 医師の診断書の提出

- 裁判所による審理と後見人候補者の選定

- 審判確定後、後見開始

任意後見の場合

- 後見人候補者との契約内容の合意

- 公証役場で任意後見契約を公正証書で作成

- 判断能力低下時に契約発効

費用の目安

- 法定後見申立費用:数万円〜(診断書・収入印紙等含む)

- 任意後見契約:公証人手数料・書類作成費用で5〜10万円程度

- 後見人報酬:月2〜6万円程度(ケースにより異なる)

まとめ:早めの備えが“本人の意志”を守ることにつながる

成年後見制度は、判断能力が低下しても本人の財産と生活を守るための制度ですが、相続準備や資産運用の自由度は低くなります。

- 元気なうちに遺言や家族信託で資産承継計画を作る

- 必要に応じて任意後見契約を結んでおく

- 制度の限界を理解し、相続発生時の対応を想定しておく

これらの準備が、本人の意志を尊重し、家族間のトラブルを防ぐ最も効果的な方法です。