はじめに:目的特化型の贈与とは?

「贈与税対策」と聞くと、一般的には毎年110万円まで非課税となる「暦年贈与」が思い浮かぶでしょう。しかし、それとは別に、教育や結婚、子育てといった特定の目的に限って非課税枠が拡大される一括贈与の特例も存在します。

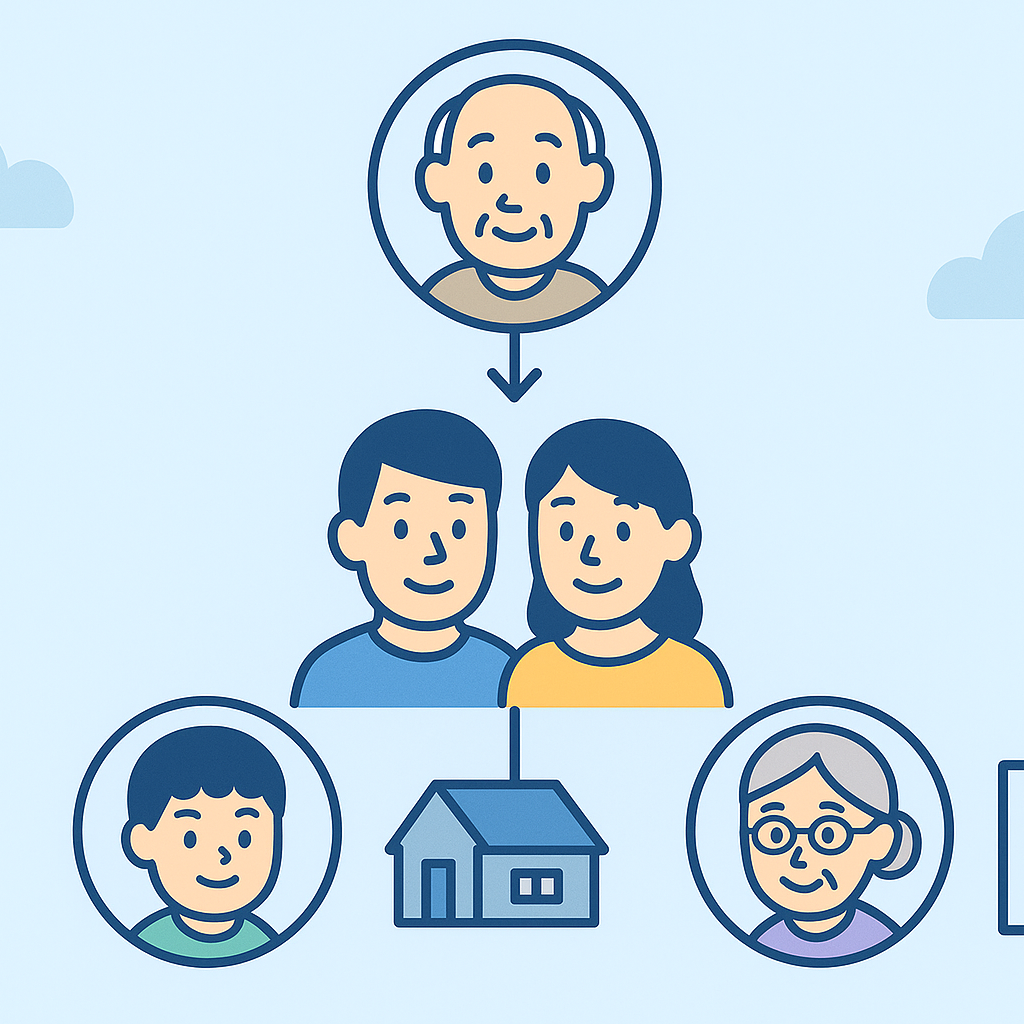

これらの制度を活用すれば、子や孫へのライフイベント支援と節税対策を両立することが可能です。特に、高齢の親世代から資産を移転したいというニーズに対して、有効な選択肢となります。

ただし、制度には期限や条件があり、誤った使い方をすると贈与税が発生する可能性も。正しい理解が大前提となります。

1. 暦年贈与の基本と教育資金贈与の違い

暦年贈与とは、1月1日から12月31日までの1年間で、1人あたり110万円までの贈与であれば贈与税がかからない制度です。自由度が高く、最も広く使われている贈与方法といえます。

一方、教育資金贈与や結婚・子育て資金贈与は、一定の目的に使うことを前提に、1回で1,000万円〜1,500万円までの一括贈与が非課税になる制度です。贈与資金は信託銀行や金融機関に預け入れ、用途に応じて引き出す形式をとります。

このため、暦年贈与とは異なり、目的や証拠の明確化が不可欠となるのが特徴です。

2. 教育資金の一括贈与特例(1,500万円まで)

「教育資金の一括贈与特例」は、30歳未満の子や孫に対して、教育にかかる資金を一括で非課税贈与できる制度です。非課税限度額は1人あたり最大1,500万円(学校以外の費用は500万円まで)。

主な特徴は以下の通りです:

- 贈与者は直系尊属(親や祖父母)に限る

- 受贈者は30歳未満の子や孫

- 教育目的に限った支出(授業料、教材費、塾、留学など)

- 金融機関を通じて管理し、使途証明書類を提出する必要あり

本制度は2026年3月末までの時限措置(延長の可能性あり)となっており、活用を考える場合はタイミングも重要です。

3. 結婚・子育て資金の一括贈与特例(1,000万円まで)

この制度は、結婚や不妊治療、出産・育児にかかる費用を支援するための非課税贈与制度です。対象となる費用は幅広く、制度上の非課税限度額は以下の通りです。

- 結婚・子育て資金:最大1,000万円(うち、結婚関連費用は300万円まで)

対象となる支出の例:

- 挙式費用・新居の家賃・引越し費用

- 不妊治療・出産費用・ベビー用品・保育園代

受贈者の年齢は20歳〜50歳未満、またこの制度も信託型で管理され、使途証明の提出が義務となっています。

なお、本制度は2027年3月末までとなっており、活用の可否は制度の存続状況によって大きく左右されます。

4. 適用の条件と対象経費の範囲

これらの特例は、誰でも自由に使えるわけではなく、適用には厳格な条件があります。主な共通条件は以下の通りです:

- 贈与者は直系尊属に限定

- 金融機関の専用口座に一括で入金し管理

- 対象となる支出のみ非課税

- 支出の都度、領収書や請求書を金融機関に提出

また、対象となる「経費の範囲」は制度ごとに細かく定められており、一部が基準外で非課税扱いにならないこともあるため、事前に金融機関や税理士へ確認するのが確実です。

5. 贈与契約・証拠書類の準備

暦年贈与でも一括贈与でも、税務署からの調査時に「これは本当に贈与なのか?」という点がチェックされます。そのため、贈与契約書の作成と証拠書類の保存は必須と考えておきましょう。

特に一括贈与型は、以下のような書類が重要になります:

- 贈与契約書(贈与者・受贈者双方の署名押印)

- 支出に対応する領収書や請求書

- 金融機関との契約・管理帳票

これらが不十分だと、「贈与がなかった」とみなされて課税されるリスクがあります。

6. 制度終了後(払戻し・残額の扱い)と税務リスク

制度には期限があり、たとえば受贈者が30歳や50歳に達したとき、または死亡した場合に制度は終了します。その際、使い切らずに残っていた金額には贈与税が課される点に注意が必要です。

加えて、以下のようなリスクもあります:

- 目的外使用による課税対象化

- 領収書の提出遅延や不備による非適用

- 子が管理口座を私的に流用した場合の税務調査対象化

よって、制度利用時は最初から「最後まで使い切る計画」が必要です。

まとめ:子や孫への支援と節税を両立する選択肢

贈与は、税金対策であると同時に、子や孫の人生をサポートする愛情表現でもあります。暦年贈与のように少額をコツコツ贈る方法もあれば、教育や結婚など目的に応じてまとまった資金を提供できる特例も存在します。

重要なのは、「制度の違いと特徴を理解したうえで、自分の資産状況・子のライフステージに合った方法を選ぶこと」。贈与はただの節税手段ではなく、家族間で資産と想いをつなぐコミュニケーションツールでもあるのです。